NISAやiDeCoの認知度が高まり、インデックス型の投資信託を積み立てるインデックス投資が流行っています。

僕もS&P500や全米株式に連動するインデックスファンドを買ってはいますが、毎月のキャッシュフローを増やす狙いで高配当、高分配のファンドも買っています。

そのひとつは、別の記事で紹介している「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」(AB-D)です。

-

-

参考【資産運用】超高分配投資信託!「アライアンス・バーンスタイン・米国成長株投信Dコース」への投資は危険なのか!?

インデックス投資が主流となりつつある今日この頃ですが、アクティブファンドでも純資産総額ランキングで上位にランクインしている「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジな ...

続きを見る

このファンドは「予想分配提示型」ということで、基準価額によっては分配金がゼロになることもあります。

そんな中、毎月分配で良いファンドは本当にないのか少し調べてみると、目に付いたファンドがありました。

それが「ピクテ・バイオ医薬品ファンド(毎月決算型)為替ヘッジなしコース」というものです。以下、「ピクテ・バイオ」と略します。

「毎月分配の投資信託はダメ!」「アクティブファンドはダメ!」という声をよく聞きますが、さて本当にダメなのか、調べてみました。

スポンサーリンク

ピクテ・バイオの紹介

目論見書をもとに、ピクテ・バイオについて簡単に紹介します。

概要

ピクテ・バイオとは・・・

ピクテ・バイオは、ピクテ社が管理・運営する投資信託です。

純資産総額は、2024年4月中旬時点で約2,000億円です。ちなみに、上で少し触れたAB-D、人気のインデックスファンド「eMAXIS Slim 米国株S&P500」は約2兆円を超える規模なので、それらの10分の1程度です。

ピクテ・バイオは、高い成長が期待される世界のバイオ医薬品関連企業の株式に投資することにより、信託財産の積極的な成長を目指しています。

経費

信託報酬:2.09%

手数料:MAX3.3%

インデックスファンドに比べると、信託報酬は10倍以上です。

そして、銀行や証券会社等の窓口で買おうとすると、購入時にも手数料がかかるそうです。

楽天証券やSBI証券などのネット銀行であれば手数料は0%なので、ピクテ・バイオに投資するならSBI証券や楽天証券といったネット証券口座から買いましょう。

ネット証券口座の開設は、ハピタス経由がお得です。

分配金

ピクテ・バイオは毎月13日に決算を行い、その時の基準価額の水準および市況動向等を勘案して委託会社が決定されます。なお、分配対象額が少額の場合には、分配を行わないこともあるとのことです。

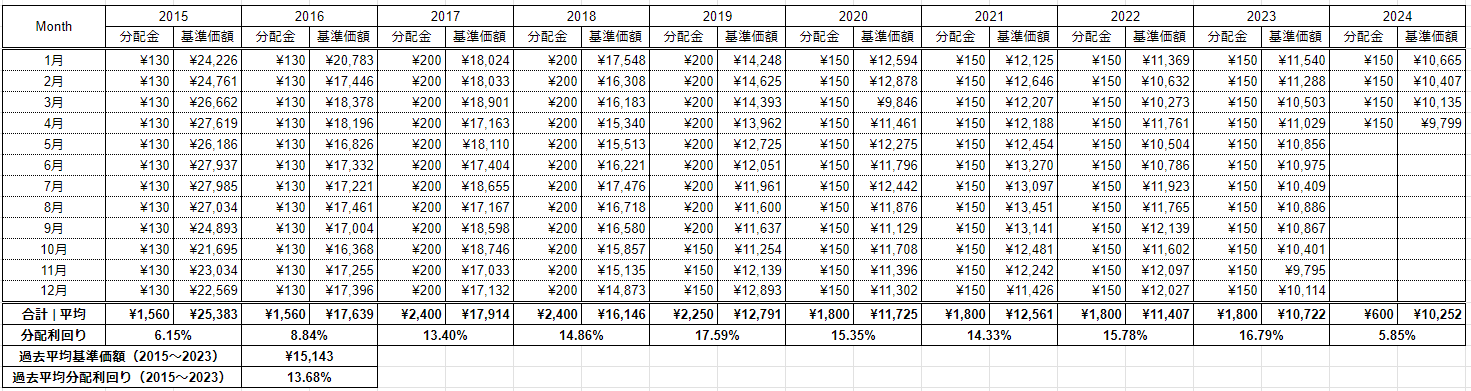

ちなみに、2015年からの分配金実績をまとめると以下のようになっています。

●2015年 分配金:1,560円(利回り6.2%)

●2016年 分配金:1,560円(利回り8.8%)

●2017年 分配金:2,400円(利回り13.4%)

●2018年 分配金:2,400円(利回り14.9%)

●2019年 分配金:2,250円(利回り17.6%)

●2020年 分配金:1,800円(利回り15.4%)

●2021年 分配金:1,800円(利回り14.3%)

●2022年 分配金:1,800円(利回り15.8%)

●2023年 分配金:1,800円(利回り16.8%)

2015年1月以降、分配金が出なかった月はありません。2019年10月からは一貫して150円/1万口の分配金が支払われており、素晴らしい実績です。

この9年間の平均で13.7%なので、超高分配ファンドと言って良いでしょう。

スポンサーリンク

構成銘柄

2024年3月29日付の月次レポートによると、組入上位10社は以下のようになっています。

- バーテックス・ファーマシューティカルズ

- リジェネロン・ファーマシューティカルズ

- ギリアド・サイエンシズ

- アムジェン

- バイオジェン

- モデルナ

- アストラゼネカ

- サノフィ

- インサイト

- イルミナ

投資先のトータルは50社です。

国別構成比

国別構成比は以下のとおりです。

- 米国(88.0%)

- 英国(3.8%)

- フランス(3.3%)

- デンマーク(1.4%)

- 中国(0.9%)

- その他(2.6%)

米国が9割弱を占めています。

スポンサーリンク

ピクテ・バイオへの投資について

アリか?ナシか?

アクティブファンド、高い信託報酬、毎月分配という、世間的には悪とされているファンドのように見えますが、僕は積極的に投資をしてもいいのではないかと考えています。

その理由を挙げます。

理由① 安定して高水準の基準価額

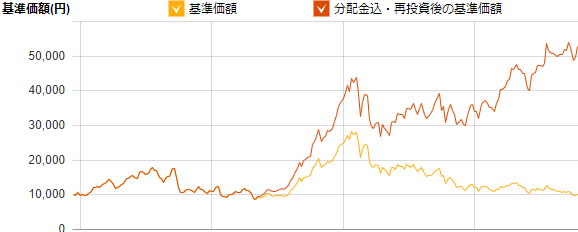

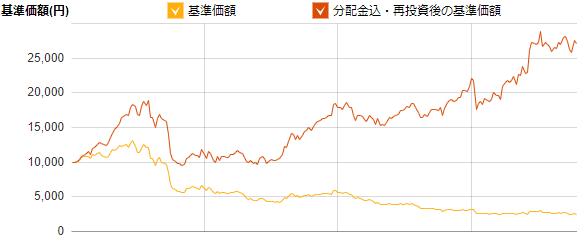

ピクテ・バイオが誕生した2004年10月から2023年12月までの基準価額推移は、以下のようになっています。

黄色が純粋な基準価額、オレンジ色が分配金を再投資した場合の基準価額です。

分配金が出るようになったのは2011年9月(2つのチャートが分かれる頃)からになりますが、これだけの高分配、高信託報酬を差し引いても、販売開始当初の10,000円をほとんど割っていません。

基準価額が下がらないということは分配金はお小遣いとなるので、それを再投資するのか、美味しいものを食べに行くのか、欲しいものを買うのか、投資した人が自由に使えばOKです。

一方、ピクテ社が管理・運用している別の毎月分配ファンドに「ピクテ・グローバル・インカム株式ファンド(毎月分配型)」というものがあります。

こちらは純資産額が約1兆円の人気ファンドですが、投資による利益以上に分配金を出しているため、どんどん基準価額が下がっています。(2005年2月~2023年12月)

これではいくら分配金をもらったところで、投資額に対する含み損が増えていくばかりなので、保有するメリットはないです。

スポンサーリンク

理由② 市場と将来性

ピクテ・バイオはその名のとおり、バイオ医薬品市場に関わる企業へ投資するファンドとなっています。

日本貿易振興機構(ジェトロ)の調査レポート(2023年3月作成)には、バイオ医薬品市場についてこのように書かれています。

米国では、がん、糖尿病や心臓血管疾患等の慢性疾患の増加、高齢化の加速、個別化医療への期待等が引き金となり、バイオ医薬品への需要が高まってきており、大規模な市場を形成している 。

製薬会社、バイオ医療系の大手企業のみならず、スタートアップ企業も次々に創出され、米国経済において成長の著しい将来性のある産業として君臨しつつある。

バイオ医薬品市場は、将来性が期待できる市場と言えます。

将来性に関する具体的な数値として、SDKI Inc.が2023年10月に発表したバイオ医薬品市場の調査レポートには、2024~2036年における市場収益のCAGR(年平均成長率)は約12%と書かれています。

(SDKI Inc.調査結果より)

ピクテ・バイオの直近の分配金利回り約15%よりはやや低い水準ですが、将来性のある明確なターゲット市場があり、その市場で活躍する企業をきちんと選定することで、現在の利回りは当面確保できるのではないかと思います。

スポンサーリンク

まとめ

ピクテ・バイオは分配利回り15%程度のアクティブファンドで、個人的にはかなり優秀な投資先だと思っています。

その理由は以下のとおりです。

- 基準価額が高い水準で安定しているため、分配金を再投資するか好きなことに使うか選択しても良い。

- 将来性のある市場への投資である。

ただし、値動きが大きい分買うタイミングが大変重要になります。これまでの推移から見て、基準価額が10,000円以下は割安かと思います。

「とりあえず毎月配当が欲しい!」という方におすすめのファンドです。

*あくまで一個人の考えですので、投資は自己責任でお願いします。