高分配投資信託シリーズ 第3弾は「インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)」です。本記事では以下、愛称となっている「世界のベスト」と呼ぶことにします。

ちなみに第1弾は「アライアンス・バーンスタインD(AB-D)」、第2弾は「ピクテ・バイオ」でした。

-

-

参考【資産運用】超高分配投資信託!「アライアンス・バーンスタイン・米国成長株投信Dコース」への投資は危険なのか!?

インデックス投資が主流となりつつある今日この頃ですが、アクティブファンドでも純資産総額ランキングで上位にランクインしている「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジな ...

続きを見る

-

-

参考【資産運用】毎月分配は悪なのか?「ピクテ・バイオ医薬品ファンド(毎月決算型)為替ヘッジなしコース」の魅力!

NISAやiDeCoの認知度が高まり、インデックス型の投資信託を積み立てるインデックス投資が流行っています。 僕もS&P500や全米株式に連動するインデックスファンドを買ってはいますが、毎月の ...

続きを見る

世界のベストとはどういう投資信託なのか、利回り、基準価額の推移、買いか買うべきではないか、検証してみます。

スポンサーリンク

世界のベストの紹介

目論見書をもとに、世界のベストについて簡単に紹介します。

概要

世界のベストとは・・・

世界のベストは、インベスコ社が管理・運営する投資信託です。

純資産総額は、2024年4月頭時点で約1兆2,000億円です。

ちなみに、上で少し触れたAB-Dは約2兆円、ピクテ・バイオは約2,000億円、人気のインデックスファンド「eMAXIS Slim 米国株S&P500」は約3兆3,000億円という規模です。

世界のベストは、日本を含む世界各国の株式に投資することにより、信託財産の長期的な成長を目指しています。銘柄選定は、独自のファンダメンタルズ分析と株価の適正水準評価等に基づいているとのことです。

難しい言葉で書かれていますが、利益成長率・配当金が高く、割安な銘柄を厳選して選んでいるようです。

経費

信託報酬:1.903%

手数料:MAX3.3%

インデックスファンドに比べると、信託報酬は10倍以上です。

そして、銀行や証券会社等の窓口で買おうとすると、購入時にも手数料がかかるそうです。

楽天証券やSBI証券などのネット銀行であれば手数料は0%なので、世界のベストに投資するならSBI証券や楽天証券といったネット証券口座から買いましょう。

証券口座の開設は、ハピタス経由がお得です。

分配金

世界のベストは毎月23日の決算日に分配を行いますが、分配対象額が少額の場合には、分配を行わないこともあるとのことです。

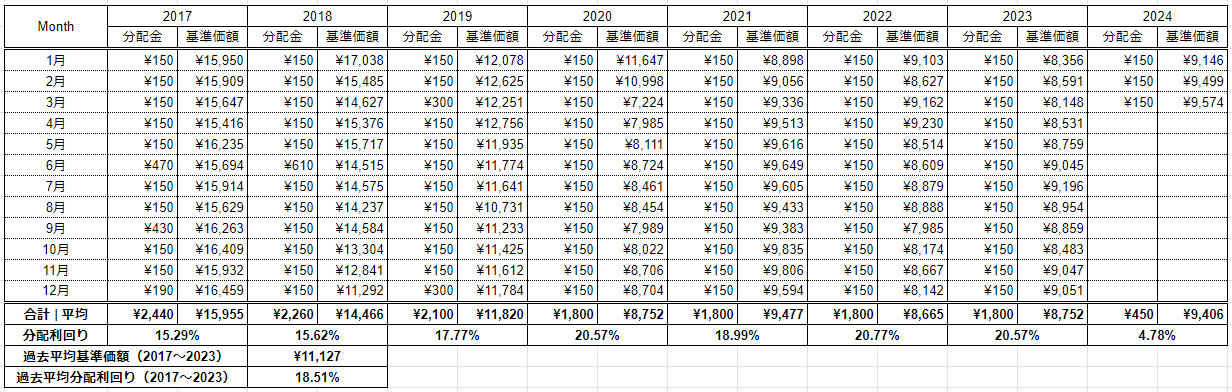

ちなみに、分配が始まった2017年からの分配金実績をまとめると以下のようになっています。

●2017年 分配金:2,440円(利回り15.3%)

●2018年 分配金:2,260円(利回り15.6%)

●2019年 分配金:1,800円(利回り17.8%)

●2020年 分配金:1,800円(利回り20.6%)

●2021年 分配金:1,800円(利回り19.0%)

●2022年 分配金:1,800円(利回り20.8%)

●2023年 分配金:1,800円(利回り20.6%)

2017年1月以降、分配金が出なかった月はありません。

2017年~2023年の7年間の平均で18.5%なので、超高分配ファンドと言って良いでしょう。

スポンサーリンク

構成銘柄

2024年2月29日付の月次レポートによると、組入上位10社は以下のようになっています。

- 3iグループ(5.9%)

- マイクロソフト(4.8%)

- ユニオン・パシフィック(4.3%)

- ユナイテッドヘルス(4.1%)

- ブロードコム(3.9%)

- テキサス・インスツルメンツ(3.5%)

- アメリカン・タワー(3.2%)

- アゼリス・グループ(3.0%)

- プログレッシブ(3.0%)

- トラクター・サプライ(2.9%)

上位10社で約40%を占め、投資先のトータルは44社です。

世界のベストというだけあって、見慣れない米国以外の企業も組み込まれています。

国別構成比

国別構成比は以下のとおりです。

- 米国(51.8%)

- 英国(15.7%)

- フランス(5.2%)

- オランダ(5.2%)

- イタリア(4.8%)

- その他

世界厳選というものの、米国が約5割となっています。

スポンサーリンク

世界のベストへの投資について

アリか?ナシか?

世界のベストは、アクティブファンド、高い信託報酬、毎月分配という、世間的には悪とされているファンドです。僕は人によっては買っても良いと考えています。

その理由を挙げます。

理由① 安定した分配金

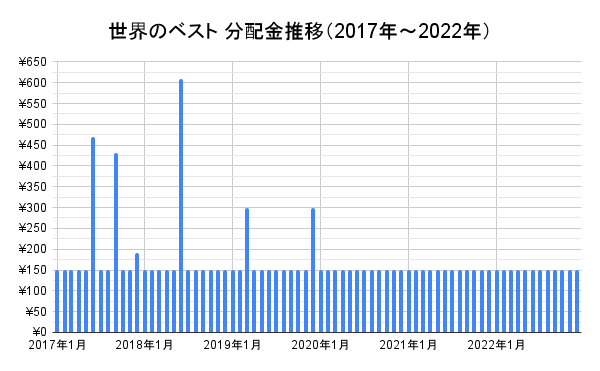

これは買ってもいいと思える理由で、世界のベストが分配を開始した2017年1月以来、分配金が出なかった月はありません。

コロナ禍で基準価額が7,000円台に落ち込んだ時にも、減配することなく安定して分配しています。

むしろコロナ前を見ると、基準価額が大きく上昇している時には増配した月もあります。

理由② 上がりにくい基準価額

これは積極的には買いづらい理由です。

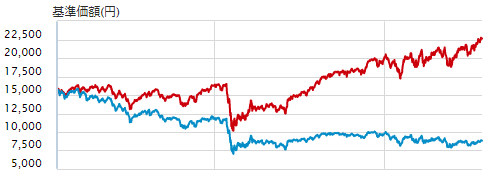

下のグラフは2018年2月~2023年2月の基準価額推移です。

青色が単純な基準価額、赤色が分配金を再投資した場合の基準価額です。

青色は右肩下がりのように見えます。これは、例えば100万円を投資して毎月分配金を得られたとしても、気が付くと投資した100万円は80万円に減っていた、という可能性があるということです。よくタコ足分配などと言われます。

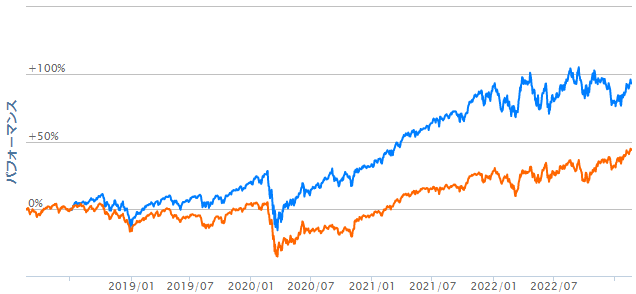

分配金を再投資すればコロナ前に戻っているとは言っても、それならばインデックス投資の方が高いリターンが得られると思います。

*オレンジ:世界のベスト(再投資)/青色:S&P500インデックス

今後、基準価額が上昇するには以下の要因が必要かと思います。

- 世界的な株価上昇

- 洗練されたポートフォリオ

- 分配金の抑制

1. は、投資家であれば皆望んでいることですね。自分の力ではどうにもなりません。

2. は、ファンドマネージャーの腕にかかっています。S&P500よりも株価上昇が期待できるポートフォリオを構築していただく必要があります。そのために高い手数料を払っていると言っても過言ではありません。

3. もファンドマネージャーのさじ加減になっていて、ファンドの方針に従うしかありません。

スポンサーリンク

買っても良さそうな人は?

上に書いたように、世界のベストは安定した分配金が見込めるものの、基準価額が右肩下がり傾向になっています。

となると買っても良さそうな人は、例えば老後の年金をもらいながら生活する方でしょうか。分配金を受け取ることで投資資金は目減りしますが、死ぬまでに資産を使い切る気でいるなら候補になるのではないでしょうか。

若くて資産形成の段階、あるいは30代・40代でアーリーリタイアされた方は、まだ人生の先も長いので資産が目減りするのはあまり好ましくないように思います。「株価はまだまだ上がる」と思うのであればインデックスファンド、「どうしても分配金が欲しい」という方は別のファンド(AB-Dやピクテ・バイオ)も検討してみた方が良いかと思います。

スポンサーリンク

まとめ

世界のベストは分配利回り18%程度のアクティブファンドです。

安定した分配金が出されているものの、基準価額は右肩下がりの傾向があるため、若い方が積極的に投資するのはおすすめしません。

*あくまで一個人の考えですので、投資は自己責任でお願いします。